Mehrfamilienhaus Bauen: 7 Rendite-Fallen vermeiden

… und wie Sie diese beim Mehrfamilienhaus Bauen in Chancen verwandeln können.

Stellen Sie sich vor, Sie möchten für die Altersvorsorge gewinnbringend ein Mehrfamilienhaus bauen. Sie haben finanzielle Mittel dafür gespart, aber keine Ahnung vom Bauen oder gar der Immobilienwirtschaft. Nun stehen Sie vor einem Grundstück, das Sie kaufen könnten: Was kann man hier bauen? Rechnet sich das wirklich? Wie können Sie die 7 Mehrfamilienhaus-Rendite-Fallen vermeiden? Sie schlagen schon entsetzt die Hände vors Gesicht?

Wie Sie die 7 Fallen für die Mehrfamilienhaus-Rendite in Chancen verwandeln, lesen Sie hier:

In diesem Artikel lesen Sie, wie Sie ein wirtschaftliches Mehrfamilienhaus bauen:

- 1. Baurechtlich optimale Grundstücksausnutzung

- 2. Grundrissoptimierung

- 3. Qualitäten, die wirklich zählen

- 4. Mehrfamilienhaus Baukosten

- 5. Finanzierung

- 6. Entscheidende Betriebskosten minimieren

- 7. Steuern vorausschauend minimieren

Fallstudie Neubau-Zinshaus als E-Book

Neubau in Hamburg-Langenhorn als Beispiel für ein wirtschaftlich optimiertes Mehrfamilienhaus

Anhand dieses konkreten Zinhausprojektes haben wir die 7 Rendite-Fallen berechnet. Sie haben hier eine gute Vorlage für Ihr eigenes Projekt.

Fallstudie hier laden …

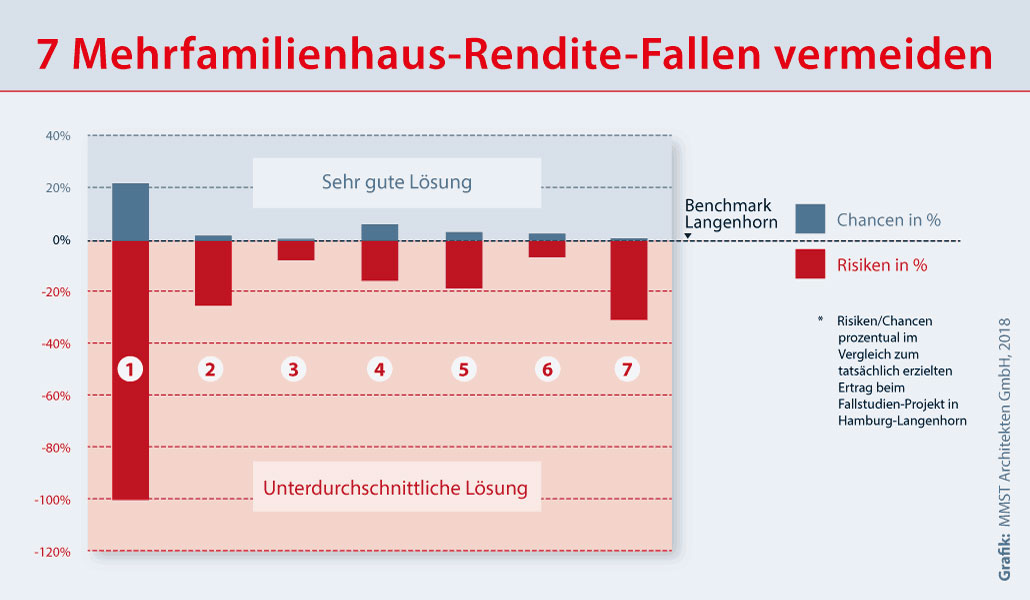

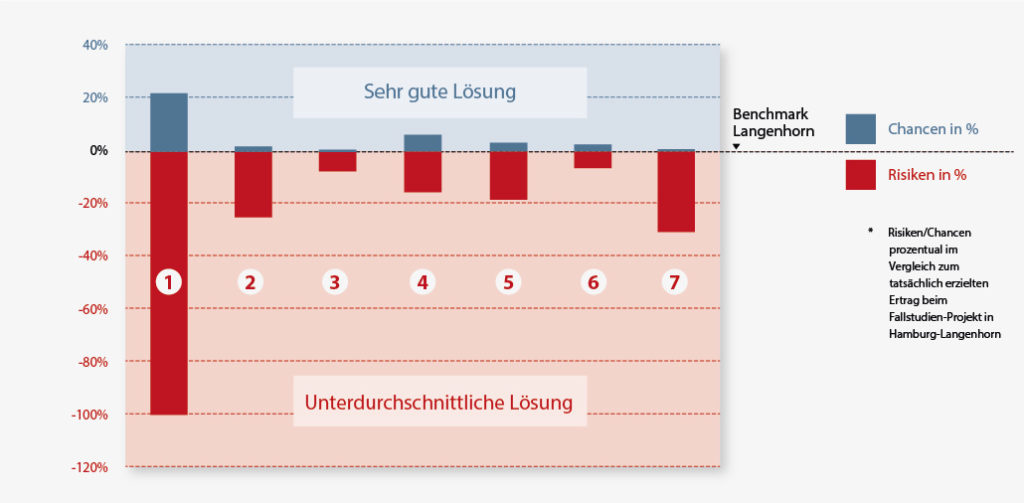

Am Beispiel des Fallstudienprojektes „Mehrfamilienhaus in Langenhorn“ ist die finanzielle Bedeutung jedes einzelnen Aspektes kalkuliert. Erfahren Sie, wo die größten Fallen lauern und welche Stellschrauben Sie drehen können, um Ihre Rente zu erhöhen.

Abbildung: 7 Mehrfamilienhaus Rendite-Fallen beim Neubau vermeiden

Wie haben wir hier gerechnet? Zur Darstellung der Auswirkungen auf die Mehrfamilienhaus-Rendite haben wir die 7 Faktoren am tatsächlich realisierten Fallstudienprojekt durchgerechnet. Zum Beispiel: Was wäre, wenn wir 10% schlechtere Baupreise erzielt hätten? Wir haben die übliche Preisspanne am Markt dargestellt – demgegenüber haben wir das erreichte Ergebnis beim Fallstudienprojekt gekennzeichnet.

Abbildung: Zusammenspiel aller Rendite-Faktoren

1. Die baurechtlich optimale Grundstücksausnutzung beim Mehrfamilienhaus bauen

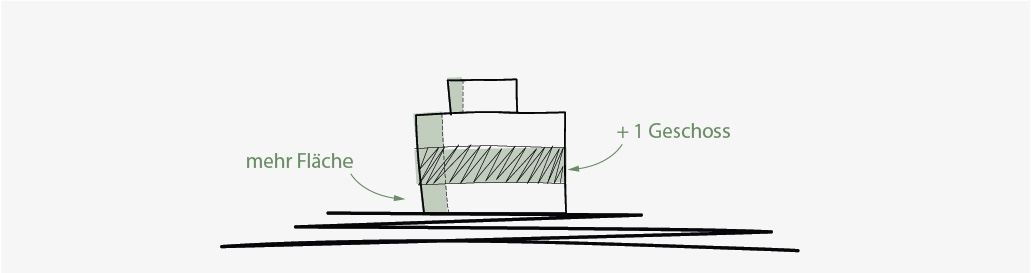

Mehr Fläche bringt mehr Ertrag! Denn der Kostenblock „Grundstück“ verteilt sich auf mehr Mietfläche und dieser Flächengewinn reduziert damit die Kosten je qm Mietfläche.

Abbildung: Die baurechtlich optimale Grundstücksausnutzung – mehr Fläche bringt mehr Ertrag!

Nun lautet die erste Frage, die Sie Ihrem Architekten vor der Entscheidung für ein Grundstück stellen: „Wie viele Quadratmeter kann ich auf diesem Grundstück bauen?“. Gibt Ihr Architekt Ihnen eine Antwort, werden sie als nächstes fragen: „Lässt sich diese Zahl noch erhöhen?“

Die Aufgabe stellt sich während dieser Phase wie folgt dar: Ihr Architekt prüft zunächst genau, welche Kubatur sich eignet und ob oder wie sich diese gegenüber dem Bauamt vertreten lässt.

Kenne die Normen! Die relevanten Normen und Verordnungen sind:

- Festsetzung im Bebauungsplan, sofern vorhanden

- gültige Baunutzungsverordnung zum Zeitpunkt der B-Plan-Aufstellung

- Bauordnung des Bundeslandes

- Besonderheit in Hamburg: teilweise noch die alte Baupolizeiverordnung

Weiterhin ist es wichtig, eine Kubatur zu entwerfen, die städtebauliche Entwicklungen reflektiert. So lässt sich der Entwurf gegenüber dem Bauamt wesentlich besser argumentieren.

Empfehlung Bauvorbescheid: Das Bauamt prüft im weiteren Verlauf den eingereichten Entwurf auf Genehmigungsfähigkeit. Im Anschluss hat der Bauherr die Sicherheit, mit einer bestimmten Anzahl an Quadratmetern planen zu können.

Ohne einen Vorbescheid wird der Bauherr zwischen dem baurechtlich sicheren Maß der Grundstücksausnutzung und dem eventuell möglichen Maß eine Schätzung selbst verantworten müssen. Bei vielen in Hamburg verkauften Grundstücken ist der verlangte Preis leider so hoch, dass eine baurechtlich sichere Ausnutzung für eine wirtschaftliche Bebauung nicht ausreichend ist. An dieser Stelle sollten die Käufer sehr vorsichtig sein, wenn Sie beim Mehrfamilienhaus Bauen später auch einen Überschuss erzielen wollen.

Der Effekt in Zahlen:

Die gem. B-Plan zulässige Bebauung führt zu ca. 500 qm Wohnfläche. Im Zuge der Baurechtsoptimierung über 3 Jahre (!!!) konnte diese Fläche auf 1.300 qm gesteigert werden. Dies führt unter Berücksichtigung der fixen und variablen Investitionskosten zu einem Ertragsunterschied nach Steuern von +70.000 € p.a. (Cash pro Jahr!) .

2. Reduzierung der Verlustflächen/Grundrissoptimierung im Mehrfamilienhaus

Das Gebäude ist maximiert und baurechtlich gesichert. Das Grundstück ist ausgeschöpft – eine weitere Vergrößerung der Kubatur ist also nicht möglich. Nun geht es darum, in diesem städtebaulichen Rahmen eine Gebäudestruktur zu entwickeln, die möglichst viel dieser Kubatur zu nutzbarem Wohnraum – also letztlich der Basis Ihres Mietertrages – macht.

Sie haben drei Möglichkeiten, Verlustflächen zu reduzieren:

- Nicht vermietbare Flächen minimieren

- Zusatzflächen in den Bereichen Dachgeschoss und Souterrain

- Untergeordnete Bauteile hinzufügen (z. B. Erker, Balkone)

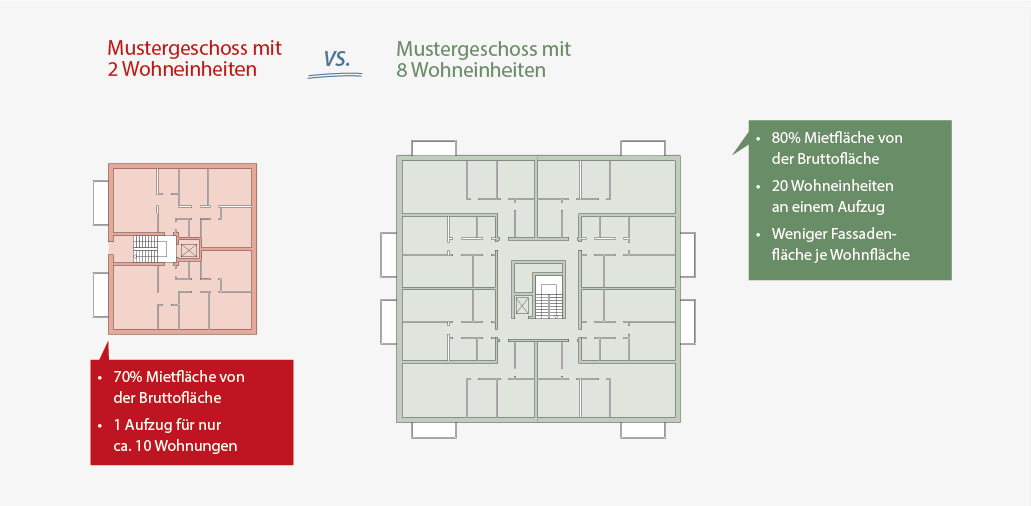

1. Nicht vermietbare Flächen minimieren

Einsparungen im Bereich der Treppenhäuser oder Aufzüge sind der erste Ansatzpunkt, wenn es um das Reduzieren von Verlustflächen geht. Auffällig hierbei: Kleinere bzw. kleiner aufgeteilte Häuser, in denen beispielsweise nur zwei Wohnungen an einem Treppenhaus anliegen, erzielen wesentlich schlechtere Ergebnisse. Warum? Das Treppenhaus ist gleich groß, sorgt also für dieselbe Verlustfläche je Treppenaufgang. In einem Gebäude, dessen Kubatur hingegen optimal geplant ist, liegen möglichst viele Wohnungen an einer Treppe an.

Abbildung: Mehrfamilienhaus Grundrisse optimieren – nicht vermietbare Flächen reduzieren

Der Effekt in Zahlen:

Die Kubatur des Fallbeispiels in Hamburg-Langenhorn ist kompakt, sodass insgesamt 20 Wohneinheiten an ein Treppenhaus angeschlossen werden konnten. Das ist wirtschaftlich betrachtet besser, als wenn es 2 Treppenräume mit je 10 Wohnungen wären.

Es ergibt sich bei gleicher Bruttofläche …

- Bei 10 Wohnungen je Aufgang: 1.240 qm Mietfläche

- Bei 20 Wohnungen je Aufgang: 1.300 qm Mietfläche

Gleichzeitig entfallen Kosten für einen Aufzug und einen Treppenraum von ca. 120.000 €, die mit ca. 2 % finanziert werden müssten. Bezogen auf die kompaktere Lösung ergibt sich ein höherer Nachsteuergewinn um +9.000 € p. a.

2. Kubatur optimieren

Architekten haben die Möglichkeit, die Kubatur so zu optimieren, dass mehr Quadratmeter entstehen. Sie können Zusatzfläche schaffen oder nutzbar machen, indem sie Ebenen nutzen, die bauplanungsrechtlich auf die Grundstücksausnutzung nicht angerechnet werden. Das wären beispielsweise:

- In geeigneter Hanglage im Souterrain gut belichtete Flächen schaffen. Sie gelten bis zu einer Grenze (max. im Mittel 1,40 m über Geländeoberfläche) baurechtlich als Kellergeschoss und „zählen nicht als Vollgeschoss mit“.

- Staffelgeschosse oder ausgebaute Dachgeschosse mit mehreren Ebenen – sie füllen den Dachraum und gelten auch nicht als Vollgeschosse, sofern sie eine in der Bauordnung vorgegebene Größe nicht überschreiten.

Empfehlung: Planungsrechtliche Ausnutzungsbegrenzung definiert sich über die Flächen der Vollgeschosse – weitere Nichtvollgeschosse mit nutzbaren Räumen können zusätzlich geschaffen werden.

Fazit: Nicht alle Geschosse zählen mit, wenn die Bauordnung ausgereizt wird. Im Projekt Terrassenhäuser Eißendorf handelt es sich um Gebäude mit je zwei Vollgeschossen, obwohl es aussieht als wären es vier.

3. Untergeordnete Bauteile

Dies sind z. B. Erker oder Loggien, die ggf. auch die Baulinie überschreiten dürfen und so für kleinere Flächengewinne sorgen können. Diese Bauteile sind sogenannte privilegierte Bauteile. Je nach Bebauungsplan sind die Regeln unterschiedlich, oft lassen sich auch Befreiungen erwirken.

Der Effekt in Zahlen:

Beim Fallbeispiel in Langenhorn sind die Balkone und Terrassen später zusätzlich zum im Vorbescheid genehmigten Rahmen zugelassen worden. Der Flächengewinn betrug ca. 150 qm und wurde durch Rücksicht auf die Wünsche der Stadtplanung erkauft. Diese wurden ca. zu 6,25 €/qm vermietet, sodass der Mehrertrag ca. +9.100 € p. a. nach Steuern beträgt.

3. Erhöhung der Qualitäten, die wirklich zählen: €/m²

Abbildung: Ausstattung des Mietshauses

Bitte stellen Sie sich die folgende Frage: „Was wird wirklich benötigt?“. Wenn keine Miete dafür gezahlt wird und es keine gesetzliche Vorgabe gibt, lassen Sie es weg. Das wären beim Referenzprojekt z. B. die Pkw-Stellplätze, die nicht gebraucht werden. Stellen Sie alles auf den Prüfstand und fragen:

- Welche Ausstattungsqualität ist die richtige?

- Was in Ihrem Objekt können Sie alles vermieten – und was können Sie weglassen?

1. Ideale Ausstattung des Mietshauses

Die erste Frage lautet: Welche Qualitäten wählen Sie für Oberflächen, Haustechnik, Küchenausstattung, Badausstattung, etc. damit Ihr Mietshaus optimal funktioniert?

Zwei Fragen helfen dabei:

- Ist der Mieter bereit, für eine bestimmte Ausstattung mehr (oder überhaupt) Miete zu zahlen?

- Welche Ausstattung ist robust, langlebig und wartungsarm? Denn schließlich wollen Sie die abnutzbaren Oberflächen nicht bei jedem Mieterwechsel erneuern!

Empfehlung: Wir haben in unserem E-Book Fallstudie Neubau Zinshaus einen Katalog ausgearbeitet, der ideale Ausstattungen für Mietwohnungen auflistet.

Der Effekt in Zahlen:

Der im Wesentlichen durch Kosteneinsparungen messbare Effekt ist schwer einzuschätzen (nach oben sind bekanntlich kaum Wünsche nicht erfüllbar). Im Referenzprojekt wurde in fast allen Alternativen auf eine günstige Ausführung gesetzt. Wir haben deshalb für die Bewertung des Einflusses 10 % der Bausumme festgelegt, die eine etwas bessere Ausstattung mehr gekostet hätte. Die Miete wäre dafür nicht höher. Das sind ca. 220.000 € Baukosten, die ca. 2 % p. a. Kosten verursachen. Dies ergibt nach Steuern eine Reduzierung des Gewinns um ca. -3.500 € p. a.

2. Beim Vermieten nichts vergessen!

Es gilt die freie Vereinbarung zwischen Mieter und Vermieter, solange Sie keinen sozial geförderten Wohnungsbau realisieren.

Bedenken Sie: Im freien Mehrfamilienhaus-Bau können Mieter und Vermieter frei verhandeln. Die Wohnflächenverordnung, an die Vermieter sich halten müssen, gilt verpflichtend nur für den sozialen Wohnungsbau. (vgl. §1 Wohnflächenverordnung). Damit gelten Abschläge von Flächen, z. B. 50 % für Raumhöhen zwischen 2 m und 1 m im Lichten nicht für Ihr Zinshaus.

Schöpfen Sie die Chancen aus, die der freie Mietwohnungsmarkt Ihnen lässt. Als Arbeitshilfe für Mietverhandlungen und Verträge eignet sich die Mietflächenrichtlinie MF/W des gif e. V. (Gesellschaft für Immobilienwirtschaftliche Forschung e. V.)

Empfehlung: Folgende Herangehensweise hat die Richtlinie des gif e. V.:

- Wirklich alle vermietbaren Flächen nach der tasächlichen Nettofläche auflisten, z. B. Garten, Abstellräume, Stellplatz usw.

- Mit dem Mieter verhandeln, wieviel Miete für diese Flächen (ggf. anteilig) gezahlt wird. Beispiel: Der Garten zählt zu 33 % zur Mietfläche.

- Nichts vergessen zu dokumentieren: Die individuelle Verhandlung muss eindeutig dokumentiert sein. Anderenfalls könnte ein Richter auf die Idee kommen, die Wohnflächenverordnung mangels individueller Vereinbarung als „üblich“ auch für Ihren Mietvertrag einzusetzen.

Der Effekt in Zahlen:

Beim Fallstudien-Projekt in Langenhorn konnte durch Verhandlung teilweise der Garten vermietet werden. Die Dachterrassen und Balkone wurden zu 50 % vermietet. Die Mehrmiete im Vergleich zur Wohnflächenverordnung betrug 1,5 % = ca. +2.400 € p. a. nach Steuern.

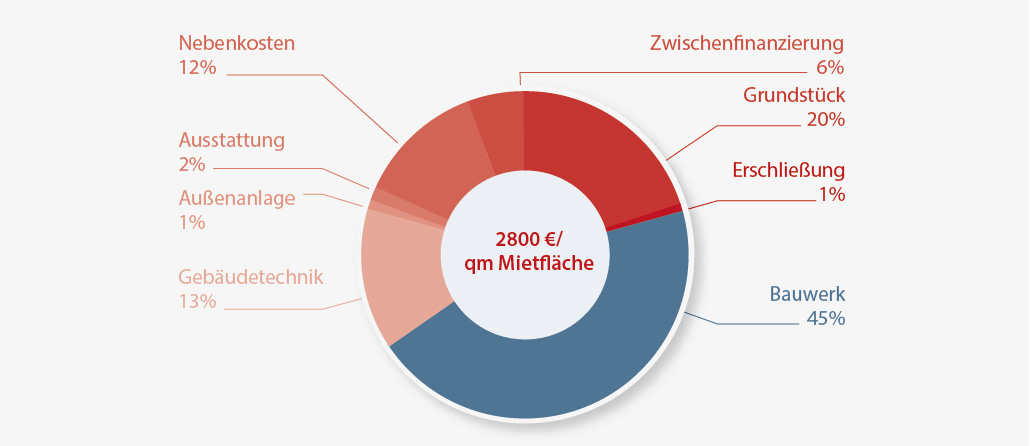

4. Mehrfamilienhaus Bauen: Gesamtprojektkosten vs. Baukosten

Eine zentrale Frage lautet: Wie hoch sind die Baukosten? Und welchen Einfluss haben diese auf die Wirtschaftlichkeit?

Grundsätzlich gilt: Wirtschaftlichkeit hängt nicht nur von den Baukosten (des Gebäudes) ab. Es kommen verschiedene Kosten hinzu, sodass nur dann eine vollständige Kostenermittlung vorliegt, z. B.:

- Grundstücks- und Grundstücksnebenerwerbskosten (sehr erheblich)

- ggf. Kosten im Bereich Altlasten/Abbruch/Baugrundverbesserung

- Anschlussgebühren der Stadtwerke für alle Medien

- Gebäudekosten (Baukonstruktion und Gebäudetechnik)

- Außenanlagen (Garten, Stellplätze, Beleuchtung, Entwässerung)

- Ausstattung, z. B. Küchen

- Alle Baunebenkosten (Planung, Gutachten, Gebühren, Zwischenfinanzierung)

Bei den Baunebenkosten sind auch die (Zwischen-)Finanzierungskosten des Bauherrn zu berücksichtigten. Da eine Projektentwicklung mehrere Jahre beansprucht, kann sich die Zwischenfinanzierung zur einer erheblichen Kostenposition entwickeln. Schließlich müssen Sie die Grundstückskosten oft zum Projektbeginn entrichten und während der Planungs- und Bauzeit hierfür Zinsen zahlen. Unsere Kunden benötigen etwa 1-2 Jahre für den Baustart und ca. ein weiteres Jahr für die Baumaßnahme selbst – Mehrfamilienhaus Bauen dauert aus unserer Erfahrung daher oft 3 Jahre.

Tipp: Baukostenrechner für Mehrfamilienhaus Baukosten

Nutzen Sie für die Kostenschätzung ihres Projektes unseren kostenlosen Online-Rechner –> Mehrfamilienhaus Baukosten.

Abbildung: Die Wirtschaftlichkeit hängt nicht nur von den Baukosten des Gebäudes ab; 2.800€/qm Mietfläche in unserem Projekt 2017. Wir realisieren aktuell in 2022 Baukosten pro m2 Mietfläche zwischen 3.000€ und 3.500€, hier allerdings zzgl. Grundstückskosten

Welchen Einfluss haben die Baukosten auf die Gesamtwirtschaftlichkeit?

Betrachten Sie unser Bauprojekt Mehrfamilienhaus Hamburg-Langenhorn in der obigen Grafik. Die Statistik verrät die Auswirkung einer Baukostensteigerung auf die Wirtschaftlichkeit. Setzen Sie sich rechtzeitig mit den möglichen Schwankungsbreiten aus Gründen der konjunkturellen Lage auseinander und prognostizieren Sie die Preissteigerung bis zum voraussichtlichen Baubeginn! Ebenfalls spielt die Vergabe eine Rolle, sodass bei einer schlüsselfertigen Erstellung entsprechend höhere Kosten als bei der Einzelvergabe anzusetzen sind.

Außerdem ergeben sich Vergabeschwankungen, die durch Statistiken (z. B. Baukosteninformationszentrum der Architektenkammern) erfasst werden. Diese sind ebenfalls mit gut 10 % zu veranschlagen. Das bedeutet ein Risiko von 10 % bezogen auf die reinen Baukosten bei gleicher Qualität.

Der Effekt in Zahlen:

Beim Fallstudienprojekt ergeben sich 220.000 € als Risiko, das eingepreist werden sollte. Die eventuellen Mehrkosten werden mit 2 % finanziert und führen zu einem Nachsteuereffekt von ca. -3.600 € p. a. Das Risiko ist zwar bezogen auf die Wirtschaftlichkeit klein, oft wird die Bank dafür jedoch Eigenkapital (nach-)fordern.

Welchen Einfluss haben die Bauherren auf die Baukosten?

Ein weiterer Aspekt ist der Einfluss der Bauherren auf die Baukosten. Hier setzt eine fundierte Analyse der wirtschaftlichen Vorgaben, z. B. in Form eines Pflichtenheftes, an. Die wichtigsten Planungsziele sind neben den zu erreichenden Mietflächen die Festlegung eines erreichbaren Kostenzieles.

Empfehlung: Wir raten jedem Bauherrn, das Kostenziel vor Planungsbeginn vom Architekten prüfen zu lassen und dann im Planungsvertrag festzulegen. Außerdem ist eine Kontrolle der Planungsziele durch den Bauherrn in jeder Planungsetappe notwendig. Die starke Thematisierung der Baukosten steigert die Wahrscheinlichkeit erheblich, dass Sie keine (negative) Überraschung am Ende des Projektes erleben.

5. Mehrfamilienhaus Bauen: Finanzierung und Förderung

Finanzierungszins und Förderzins haben es in sich! Sie ergeben multipliziert mit den Gesamtinvestitionskosten den Löwenanteil der jährlichen Kosten, die den Mietertrag schmälern.

Welche Faktoren beeinflussen die Kosten der Finanzierung?

Die wichtigsten Aspekte sind:

- Eine sehr gute Kunden-Bonität

- Die Laufzeit der Zinsbindung

- Die Höhe der Kreditsumme verglichen mit dem Beleihungswert

- Die Einschätzung des Objektwertes bzw. der realisierbaren Miethöhe

Welche Optimierungsmöglichkeiten gibt es bei der Finanzierung noch?

Im Fallstudienprojekt wurde die Förderung der Kreditanstalt für Wiederaufbau (KfW) für den Energiestandard KfW-40 verwendet. Dieser ist höher als der gesetzlich geforderte Standard und führt deshalb zu einer Mehrinvestition. Dagegen steht die Förderung: ein niedrigerer Zins und ein Tilgungszuschuss. Außerdem reduziert sich der Bankkreditanteil, was die Risiken der Bank reduziert und damit einen positiven Effekt hat.

Rechnen sich die Mehrkosten?

Die Rechnung sieht aktuell (Stand April 2022) wie folgt aus. Die aktuellen Konditionen finden sie hier: KfW Förderung Mehrfamilienhaus ab 21.4.2022

- Die KfW-Bank zahlt einen Tilgungszuschuss von 12,5 % auf die gesamte KfW-Finanzierung (20 Wohnungen je 150.000 €) – also 375.000 €.

- Die Rückzahlung des Gesamtkredits in Höhe von 3 Mio. € verringert sich um diese 375.000 €, nur die verbleibende Summe ist mit dem niedrigen Zinssatz von ab 1,95 % zu verzinsen. Damit sind die 375.000 € geschenkt.

- Die geschenkten 375.000 € überstiegen die Mehrkosten für das Erreichen des KfW-40-Energiestandards (ca. 280.000 €), sodass sich der höhere Standard, verglichen mit dem Mindeststandard, günstiger darstellt.

Der Tilgungszuschuss übertrifft die Mehrkosten und der niedrige Zinssatz stellt einen erheblichen Vorteil gegenüber dem Marktzins dar. Achtung: Die KFW passt die Konditionen regelmäßig an, Sie sollten ein Auge auf die aktuellen Konditionen haben. www.kfw.de

Die Finanzierungskosten (und damit die Zinshöhe) sind tatsächlich die entscheidende Größe, die wirtschaftlich gesehen das Projekt beeinflusst. Eine Zinssteigerung um 20 % wirkt stärker als eine Baukostensteigerung von 20 %, denn die Baukostensteigerung bezieht sich nur auf ca. 60 % der Gesamtinvestition. Das Produkt aus Gesamtinvestition und Zins ergibt die tatsächlich anfallenden Kosten.

Der Effekt in Zahlen:

Beim Finanzierungsmix des Fallstudienprojektes (Stand 2017) wurde bei der Finanzierung von 3,6 Mio. € (Gesamtinvestition) ein Anteil von 2,0 Mio. € (abzgl. 200.000 € Tilgungseffekt s. o., der im Jahr 2017 geringer war als heute) mit einem Zinsvorteil von damals 0,9 % finanziert. Das ergab nach Steuern einen Mehrertrag von +13.000 € p. a.

6. Mehrfamilienhaus Bauen: Betriebskosten

Neben dem größeren Kostenanteil, der sich aus Gesamtinvestition und Verzinsung ergibt, spielen die Betriebskosten für die Mehrfamilienhaus Rendite eine kleine Rolle.

Dabei sind die auf die Miete umlegbaren und die nicht umlegbaren Betriebskosten gemeint.

Die umlegbaren Betriebskosten kann sich der Vermieter vom Mieter wieder zurückholen. Jedoch wirken sich niedrige Nebenkosten des Mieters möglicherweise positiv auf die Vermietbarkeit, ggf. sogar höhere Kaltmiete aus. Dieser Effekt ist jedoch schlecht messbar, sodass wir ihn in unserer Vergleichsrechnung nicht berücksichtigen.

Zu den nicht umlegbaren Betriebskosten zählen z. B.:

- Geschäftsbetrieb mit z. B. Verwaltungskosten, Mietausfallwagnis

- Reparaturen bzw. Instandsetzung

Materialwahl – entscheidend für die Wirtschaftlichkeit

Reparaturen gewinnen mit zunehmendem Alter des Hauses an Bedeutung. Das bedeutet: Vor allem reparaturanfällige Konstruktionen und Materialien verursachen im Laufe der Zeit hohe Betriebskosten – und reduzieren so die Wirtschaftlichkeit. Dies ist vor allem bei Altbauten wichtig zu beachten.

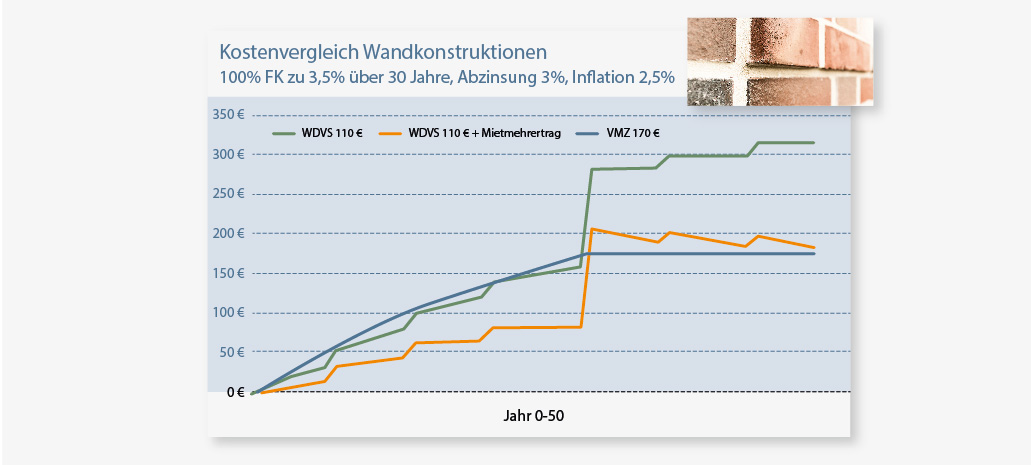

Beispiel: Klinkerfassade

Als Beispiel vergleichen wir die Kosten einer Putzfassade als Wärmedämmverbundsystem (WDVS) mit einer richtigen Klinkerfassade.

Abbildung: Kostenvergleich Putzfassade als Wärmeverbundsystem und Klinkenfassade

Die Wahl der wirtschaftlich richtigen Konstruktion hängt vom zeitlichen Planungshorizont des Investors ab. Wenn das Ziel eine Kapitalanlage (Rente) ist, muss die Betrachtung langfristig sein. Die Entscheidung über die Fassadenkonstruktion beeinflusst also erst im Laufe der Zeit die Wirtschaftlichkeit des Projektes – später kann sie jedoch nicht mehr geändert werden.

Welchen Aufwand bedeutet die Wartung einer WDVS-Fassade konkret?

- Wartungsarbeiten alle zehn Jahre (vor allem WDVS neigt zur Veralgung)

- Dafür benötigt: Gerüst, Anstrich, regelmäßige Reparaturen von Rissen, Spechtlöchern und ähnlichem

In Bezug auf die Lebensdauer des WDVS streiten die Experten noch, ob es nun 25, 30 Jahre oder doch 10 Jahre länger sind. So oder so: Nach überschaubarer Zeit muss sie ersetzt werden, was sich erheblich auf die Wirtschaftlichkeit auswirkt. Für das langfristige Szenario ist – ökonomisch betrachtet – also die Ziegelfassade trotz höherer Investitionskosten die bessere Wahl. In diesem Fall liegen die Kosten einer Putzfassade unter Berücksichtigung von Zinsen und Inflation deutlich höher als die einer wartungsfreien Ziegelfassade.

Empfehlung: Jede Konstruktion hat hinsichtlich der Investitionsdauer Vor- und Nachteile. Ein anfangs günstiges WDVS hat höhere Folgekosten. Wichtig für Sie als Anleger: Rechnen Sie den Effekt mit den aktuellen Inflations- und Kapitalmarktzins-Parametern und Ihrem Zeithorizont durch und entscheiden Sie dann, welche Variante für Sie die bessere ist.

Der Effekt in Zahlen:

In unserem Beispielprojekt Langenhorn hat der Bauherr eine Klinkerfassade gewählt. Unter Berücksichtigung seines langen Anlagehorizontes stellt sich die Klinkerfassade günstiger dar. Bei der Berechnung der Rendite-Chancen spielt dies jedoch nur eine sehr untergeordnete Rolle. Die höhere Qualität belastet jedoch doch auch nicht die Wirtschaftlichkeit. Die Mehrkosten von rund 80.000€ der Klinkerfassade verursachen in den ersten Jahren 1.600€ mehr Zinskosten.

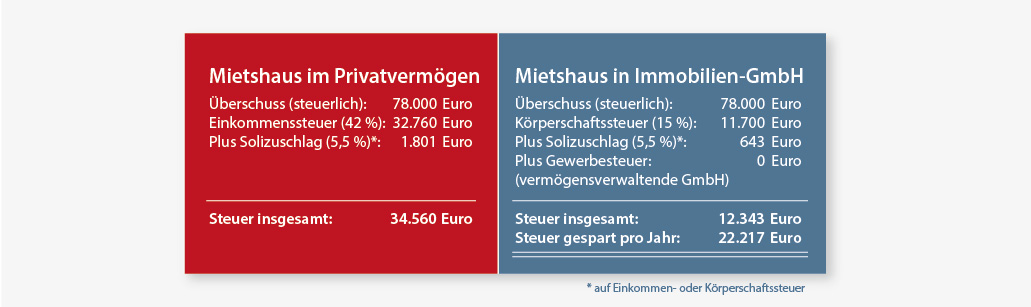

7. Die Steuerfalle schlägt schon vor dem Kauf des Grundstücks zu

Sechs wichtige Stellschrauben helfen Ihnen dabei, Ihr Zinshaus-Projekt baulich zu optimieren. Möglicherweise ist ein der größten Fallen bzw. Chancen jedoch das Steuerkonzept.

Wie gehen Sie vor?

Einküfte im Betriebsvermögen sind gegenüber Einkünfte aus Vermietung und Verpachtung besser gestellt. Daher gründen Sie besser VOR dem Grundstückskauf eine vermögensverwaltende Beteiligungs-GmbH und bauen Sie Ihr Mietshaus als Betriebsvermögen auf. Die Beratung von einem Steuerberater und einem Rechtsanwalt für den richtigen Entwurf der Vereinbarungen ist hier unerlässlich. Wir können als Architekten keine Steuer- oder Rechtsberatung anbieten. Lesen Sie als Einstimmung gerne unseren Blogartikel: Steuern sparen mit Ihrem Mehrfamilienhaus-Projekt

Der Effekt in Zahlen:

Am Beispiel unseres Fallstudienprojektes ergeben sich folgende Einsparungen:

Abbildung: Vergleich der anfallenden Steuern bei Mietshaus in Privatvermögen und Mietshaus in Immobilien-GmbH

Fazit für die optimale Rendite beim Mehrfamilienhaus Bauen

Ihr wichtigster und erster Termin, noch vor dem eigentlichen Bauprojekt, ist ein Treffen mit Ihrem Steuerberater. Auch die ersten Überlegungen für die baurechtliche Projektoptimierung sind erheblich für die Wirtschaftlichkeit. Mit der Festlegung dieser beiden Ausgangsbedingungen, die noch vor der eigentlichen Architektentätigkeit beginnen, sind die Weichen maßgeblich gestellt. Im eigentlichen Planungsprozess lassen sich noch die Baukosten und Ausstattungen beeinflussen. Bei schlechter Kostenplanung kann dann zwar noch viel schief gehen, leider können aber bei noch so guter Kostenplanung frühere Fehler nicht aufgeholt werden.

Fallstudie Neubau-Zinshaus als E-Book

Empfehlung:Mehrfamilienhaus Bauen: Wir bieten Ihnen zur Optimierung Ihres Projektes ein maßgeschneidertes Leistungsangebot.

Der Einstieg: Unsere wirtschaftliche Vorstudie, die mit einem Bauvorbescheid und einer Kostenkalkulation für die Finanzierung abschließt. Damit bieten wir Ihnen die nötige Sicherheit für Ihre Investitionsentscheidung.

Anhand dieses konkreten Zinhausprojektes haben wir die 7 Rendite-Fallen berechnet. Sie haben hier eine gute Vorlage für Ihr eigenes Mehrfamilienhaus-Projekt. Falls noch nicht geschehen, laden Sie sich hier unser E-Book „Wirtschaftliches Neubau-Zinshaus“ und die XLS-Kalkulationstabelle herunter. Sie erfahren dort alle wirtschaftlichen Details zum Mehrfamilienhaus bauen, die für Ihre Zinshausentwicklung übertragbar sind.